PREGUNTAS FRECUENTES IMPUESTO TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS (ITPAJD)

- 1. ¿Qué grava el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

- 2. ¿Cuál es la compatibilidad entre las distintas modalidades del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD) y el Impuesto sobre el Valor Añadido (IVA)?

- 3. ¿Cuándo es competente la ATRM por el concepto de Transmisiones Patrimoniales Onerosas (ITP)?

- 4. ¿Cuándo es competente la ATRM por el concepto de Operaciones Societarias (OS) del Impuesto de Transmisiones Patrimoniales Onerosas?

- 5. ¿Cuándo es competente la ATRM por el concepto de Actos Jurídicos Documentados (AJD) del Impuesto de Transmisiones Patrimoniales Onerosas?

- 6. ¿Quiénes están obligados a presentar la autoliquidación del Impuesto de Transmisiones Patrimoniales Onerosas (ITP)?

- 7. ¿Quiénes están obligados a presentar la autoliquidación por el concepto de Operaciones societarias del Impuesto de Transmisiones Patrimoniales Onerosas?

- 8. ¿Quiénes están obligados a presentar la autoliquidación del Impuesto de Actos Jurídicos Documentados (AJD)?

- 9. ¿Cuál es el plazo para el pago del impuesto?

- 10. ¿Cuáles son las formas de presentación de las autoliquidaciones del Impuesto de Transmisiones Patrimoniales Onerosas y Actos Jurídicos Documentados?

- 11. ¿Cómo puedo otorgar la representación a otra persona?

- 12. ¿Cómo debo tributar en caso de arrendamiento?

- 13. ¿Qué operaciones no están sujetas por el concepto de Transmisiones Patrimoniales Onerosas?

- 14. ¿Qué operaciones no están sujetas por el concepto de Operaciones Societarias (OS) del Impuesto de Transmisiones Patrimoniales Onerosas?

- 15. ¿Qué se consideran sociedades a efectos de la modalidad de operaciones societarias?

- 16. ¿Cómo se valora el derecho real de usufructo a efectos del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

- 17. ¿Cómo se valora el derecho real de uso y habitación a los efectos del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

- 18. ¿Qué documentación debo presentar ante la ATRM en relación con la autoliquidación del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

- 19. ¿Qué tipo de gravamen se aplica a la compra de un inmueble?

- 20. ¿Cómo tributa la permuta de inmuebles?

- 21. ¿Cómo tributan las condiciones resolutorias?

- 22. ¿Cómo tributan las transmisiones de vehículos?

- 23. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 3% para el caso de jóvenes del Impuesto de Transmisiones Patrimoniales Onerosas?

- 24. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 3% para el caso de personas con discapacidad del Impuesto de Transmisiones Patrimoniales Onerosas?

- 25. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 3% para el caso de familia numerosa del Impuesto de Transmisiones Patrimoniales Onerosas?

- 26. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 0,1% para el caso de jóvenes de la modalidad de Actos Jurídicos Documentados del Impuesto de Transmisiones Patrimoniales Onerosas?

- 27. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 0,1% para el caso de personas con discapacidad de la modalidad de Actos Jurídicos Documentados del Impuesto de Transmisiones Patrimoniales Onerosas?

- 28. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 0,1% para el caso de familia numerosa de la modalidad de Actos Jurídicos Documentados del Impuesto de Transmisiones Patrimoniales Onerosas?

- 29. ¿Cuáles son las consecuencias del incumplimiento de los requisitos exigidos para la aplicación de los tipos reducidos?

1. ¿Qué grava el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

- Transmisiones Patrimoniales Onerosas: grava el tráfico patrimonial entre particulares.

- Operaciones Societarias: constitución de sociedades, aumento de capital, reducción de capital y disolución de la sociedad, etc.

- Actos Jurídicos Documentados: se subdivide en:

- Documentos Notariales (escrituras públicas con contenido económico y que sean susceptibles de inscripción en Registros Públicos).

- Documentos Mercantiles (letras de cambio, entre otros).

- Documentos Administrativos (diligencias de embargo, entre otros).

2. ¿Cuál es la compatibilidad entre las distintas modalidades del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD) y el Impuesto sobre el Valor Añadido (IVA)?

|

|

IVA |

TPO |

OS |

|

IVA |

X |

Incompatible |

Compatible |

|

TPO |

Incompatible |

X |

Incompatible |

|

Operaciones societarias (OS) |

Compatible |

Incompatible |

X |

|

AJD (Cuota variable) |

Compatible |

Incompatible |

Incompatible |

|

AJD (Cuota fija) |

Compatible |

Compatible |

Compatible |

3. ¿Cuándo es competente la ATRM por el concepto de Transmisiones Patrimoniales Onerosas (ITP)?

- Cuando el documento comprenda transmisiones, arrendamientos, así como la constitución y cesión de derechos reales, incluso de garantía, que recaigan sobre bienes inmuebles situados en la Región de Murcia.

- Cuando el documento comprenda transmisiones de bienes muebles, semovientes o créditos, así como la constitución y cesión de derechos reales sobre los mismos, siempre que el adquirente tenga su residencia habitual en la Región de Murcia.

- Cuando el documento comprenda exclusivamente la constitución de préstamos simples, fianzas, arrendamientos no inmobiliarios y pensiones, siempre que el sujeto pasivo tuviera su residencia habitual o domicilio fiscal, según se trate de personas físicas o jurídicas, en el territorio de la Región de Murcia.

- Cuando el documento se refiera a concesiones administrativas de bienes, ejecuciones de obra o explotación de servicios que radiquen, se ejecuten o presten en el territorio de la Región de Murcia.

4. ¿Cuándo es competente la ATRM por el concepto de Operaciones Societarias (OS) del Impuesto de Transmisiones Patrimoniales Onerosas?

- Que la entidad tenga en la Región de Murcia su domicilio fiscal.

- Que la entidad tenga en la Región de Murcia su domicilio social, siempre que su sede de dirección efectiva (domicilio fiscal) no se encuentre situada en el ámbito territorial de otra Administración tributaria de un Estado miembro de la Unión Europea.

- Que la entidad realice en la Región de Murcia operaciones de su tráfico, cuando su sede de dirección efectiva y su domicilio social no se encuentren situados en el ámbito territorial de otra Administración tributaria de un Estado miembro de la Unión Europea.

5. ¿Cuándo es competente la ATRM por el concepto de Actos Jurídicos Documentados (AJD) del Impuesto de Transmisiones Patrimoniales Onerosas?

En el caso de escrituras, actas y testimonios gravados por la cuota fija de Actos Jurídicos Documentados, autorizadas u otorgadas en la Región de Murcia.

En el caso de escrituras, actas y testimonios gravados por la cuota variable de Actos Jurídicos Documentados cuando la circunscripción del Registro en el que deba procederse a su inscripción o anotación radique en la Región de Murcia.

En el caso de anotaciones preventivas, cuando el órgano registral en el que se produzcan radique en el territorio de la Región de Murcia.

En el caso de letras de cambio y demás documentos sujetos a gravamen, cuando su libramiento o emisión se hubiera producido en el territorio de la Región de Murcia.

6. ¿Quiénes están obligados a presentar la autoliquidación del Impuesto de Transmisiones Patrimoniales Onerosas (ITP)?

- En las transmisiones de bienes y derechos: el adquirente.

- En la constitución de derechos reales: las personas a cuyo favor se constituyen.

- En la constitución de préstamos de cualquier naturaleza: el prestatario.

- En la constitución de fianzas: el acreedor afianzado.

- En la constitución de arrendamientos: el arrendatario.

- En la constitución de pensiones: el pensionista.

- En la concesión administrativa: el concesionario.

7. ¿Quiénes están obligados a presentar la autoliquidación por el concepto de Operaciones societarias del Impuesto de Transmisiones Patrimoniales Onerosas?

- En la constitución, aumento de capital, traslado de sede de dirección efectiva o domicilio social y aportaciones de los socios que supongan un aumento de capital: la sociedad.

- En la disolución de sociedades y reducción de capital social: los socios, copropietarios, comuneros o partícipes, por los bienes y derechos recibidos.

- Si la sociedad se disuelve pero no se liquida, será sujeto pasivo la sociedad beneficiaria de la disolución.

8. ¿Quiénes están obligados a presentar la autoliquidación del Impuesto de Actos Jurídicos Documentados (AJD)?

9. ¿Cuál es el plazo para el pago del impuesto?

10. ¿Cuáles son las formas de presentación de las autoliquidaciones del Impuesto de Transmisiones Patrimoniales Onerosas y Actos Jurídicos Documentados?

- Llamando al teléfono gratuito de información de la ATRM: 900 878 830.

- En la web: https://citaprevia-atrm.carm.es

11. ¿Cómo puedo otorgar la representación a otra persona?

12. ¿Cómo debo tributar en caso de arrendamiento?

La Región de Murcia no ha regulado la tarifa aplicable en materia de arrendamientos, por lo que resulta de aplicación la tarifa estatal:

| Euros | |

|---|---|

| Hasta 30,05 euros | 0,09 |

| De 30,06 a 60,10 | 0,18 |

| De 60,11 a 120,20 | 0,39 |

| De 120,21 a 240,40 | 0,78 |

| De 240,41 a 480,81 | 1,68 |

| De 480,82 a 961,62 | 3,37 |

| De 961,63 a 1.932,24 | 7,21 |

| De 1.923,25 a 3.846,48 | 14,42 |

| De 3.846,49 a 7.692,95 | 30,77 |

| De 7.692,96 en adelante, 0,024040 euros por cada 6,01 o fracción. | |

Ejemplo: arrendamiento de vivienda por 500€/mes durante 3 años:

La base imponible se obtendrá multiplicando el número de meses por la cuota mensual, es decir, 36 meses x 500€ = 18.000€

Los primeros 7.692,95€ tributarán 30,77€. Por lo tanto, la cantidad sobrante que todavía no ha tributado es 10.307,05€. Dicha cantidad la hemos obtenido restando a 18.000€ los 7.692,95€ a los que se les ha aplicado la escala.

Ahora aplicamos el último tramo de la escala a la cantidad sobrante: (10.307,05€ / 6,01€) x 0,024040€ = 41,23€

Y, finalmente, calculamos el total a pagar: 30,77€ + 41,23€ = 72€

Nota importante: Téngase en cuenta que en la actualidad el arrendamiento de vivienda habitual se encuentra exento, si bien deberá presentarse declaración del mismo.

13. ¿Qué operaciones no están sujetas por el concepto de Transmisiones Patrimoniales Onerosas?

- Las entregas y arrendamientos de bienes inmuebles, así como la constitución o transmisión de derechos reales de goce que recaigan sobre los mismos, cuando estén sujetas y exentas de IVA, excepto en los casos en que el sujeto pasivo renuncie a la exención en las circunstancias y con las condiciones recogidas en el artículo 20.Dos de la Ley del IVA (Ley 37/1992, de 28 de diciembre).

- Las transmisiones de valores a que se refiere el artículo 314 del texto refundido de la Ley del Mercado de Valores (Real Decreto Legislativo 4/2015, de 23 de octubre).

- También están sujetas a TPO las entregas de los inmuebles que están incluidos en la transmisión de unidades económicas autónomas empresariales o profesionales, cuando la transmisión de este patrimonio no quede sujeta al IVA

14. ¿Qué operaciones no están sujetas por el concepto de Operaciones Societarias (OS) del Impuesto de Transmisiones Patrimoniales Onerosas?

- Las operaciones de reestructuración (tienen la consideración de operaciones de reestructuración las operaciones de fusión, escisión, aportación de activos y canje de valores).

- Los traslados de la sede de dirección efectiva o del domicilio social de sociedades de un Estado miembro de la Unión Europea a otro.

- La modificación de la escritura de constitución o de los estatutos de una sociedad y, en particular, el cambio del objeto social, la transformación o la prórroga del plazo de duración de una sociedad.

- La ampliación de capital que se realice con cargo a la reserva constituida exclusivamente por prima de emisión de acciones (la prima ya constituye base imponible en la ampliación de capital en la que se aporta originariamente la prima).

15. ¿Qué se consideran sociedades a efectos de la modalidad de operaciones societarias?

- Las personas jurídicas no societarias que persigan fines lucrativos.

- Los contratos de cuentas en participación

- La copropiedad de buques

- La comunidad de bienes constituida por actos inter vivos que realice actividades empresariales, sin perjuicio de lo dispuesto en la Ley del IRPF.

- La comunidad de bienes constituida mortis causa, cuando continúe en régimen de indivisión la explotación del negocio del causante por un plazo superior a tres años.

16. ¿Cómo se valora el derecho real de usufructo a efectos del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

Valor del usufructo vitalicio: se estimará que el valor es igual al 70 por 100 del valor total de los bienes cuando el usufructuario cuente menos de veinte años, minorando, a medida que aumenta la edad, en la proporción de un 1 por 100 menos por cada año más con el límite mínimo del 10 por 100 del valor total.

Otra forma de obtener el porcentaje de usufructo es restando a 89 la edad del usufructuario. No pudiendo ser en ningún caso dicho porcentaje ni inferior al 10% ni superior al 70%.

|

Ejemplo: Valor del usufructo vitalicio en el caso de un usufructuario de 32 años sobre un piso valorado en 150.000 euros.

% de usufructo = 89-32 = 57%

Valor del usufructo = 150.000 € x 57% = 85.500 €

|

Valor del usufructo temporal: se reputará proporcional al valor total de los bienes, en razón del 2 por 100 por cada período de un año, sin exceder del 70 por 100. Para el cómputo del valor del usufructo temporal no se tendrán en cuenta las fracciones de tiempo inferiores al año, si bien el usufructo por tiempo inferior a un año se computará en el 2 por 100 del valor de los bienes.

|

Ejemplo: Valor del usufructo temporal por un periodo de tiempo de 5 años y 8 meses sobre un piso valorado en 150.000 euros.

Solución: El valor del usufructo se calculará multiplicando los periodos de un año, no computándose las fracciones inferiores a 1 año, por un 2% y aplicar el resultado al valor del bien.

5 x 2% = 10%

150.000 € x 10% = 15.000 euros. Ejemplo: Valor del usufructo temporal por un periodo de 8 meses sobre un piso valorado en 150.000 euros.

Solución: El valor del usufructo se calculará multiplicando el mínimo computable que es 1 año por el 2% y el resultado aplicárselo al valor del bien.

1 x 2% = 2%

150.000 € x 2% = 3.000 euros. |

El valor del derecho de nuda propiedad se computará por la diferencia entre el valor del usufructo y el valor total de los bienes.

En los usufructos vitalicios que, a su vez, sean temporales: la nuda propiedad se valorará aplicando, de las reglas anteriores, aquella que le atribuya menor valor.

Al consolidarse el dominio por fallecimiento del usufructuario, el nudo propietario viene obligado a pagar por el derecho que ingresa en su patrimonio, teniendo en cuenta el valor de los bienes y tipos en el momento de la consolidación, por el porcentaje del valor de los bienes por el que no tributó en el momento de adquirir la nuda propiedad.

17. ¿Cómo se valora el derecho real de uso y habitación a los efectos del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

18. ¿Qué documentación debo presentar ante la ATRM en relación con la autoliquidación del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD)?

Con carácter general:

Si el documento es notarial, judicial o administrativo, se presentará la copia auténtica del documento y una copia simple.

Si se trata de documentos privados, se presentarán por duplicado, original y copia.

En el caso de transmisiones de vehículos o embarcaciones (Modelo 620) se deberá aportar:

Transmisión de un vehículo:

a) DNI comprador y vendedor (original y copia).

b) Ficha técnica del vehículo (original y copia).

c) Contrato de compraventa del vehículo (original y copia).

d) Permiso de circulación (original y copia).

Transmisión de una embarcación:

a) DNI comprador y vendedor (original y copia).

b) Permiso de Navegación (original y copia).

c) Certificado de Navegabilidad (original y copia).

d) Contrato de compraventa (original y copia).

e) En caso de que el sujeto pasivo (comprador) no actúe en nombre propio, se deberá de justificar la representación otorgada por éste al presentador del modelo, mediante la aportación del modelo de representación oportuno y una copia del DNI del presentador.

Nota importante: no se prestará el servicio de confección de autoliquidación en las oficinas de la ATRM a los profesionales.

Los contribuyentes podrán declarar la transmisión de vehículos a través del formulario del modelo 620 que puede encontrar aquí.

19. ¿Qué tipo de gravamen se aplica a la compra de un inmueble?

|

CLASE DE VIVIENDA |

TIPO IMPOSITIVO |

|---|---|

|

VIVIENDAS PROTEGIDAS de RÉGIMEN ESPECIAL |

4% |

|

VIVIENDA HABITUAL POR FAMILIAS NUMEROSAS |

3% |

|

VIVIENDA HABITUAL POR JÓVENES |

3% |

20. ¿Cómo tributa la permuta de inmuebles?

21. ¿Cómo tributan las condiciones resolutorias?

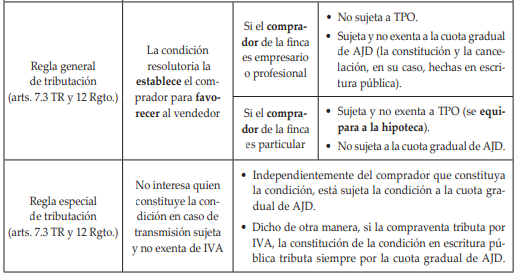

IMPORTANTE: No todas las condiciones resolutorias tributarán por la modalidad de TPO, ya que en determinadas ocasiones estarán sujetas a la modalidad de AJD. Se adjunta cuadro resumen:

|

Ejemplo: Una sociedad mercantil vende en escritura pública un terreno rústico a Juan, agricultor profesional, por precio de 6.000 euros. El precio queda totalmente aplazado para ser satisfecho en el plazo de un año, pactándose un interés del 10% anual y un interés de demora del 20%. En garantía del precio aplazado se constituye condición resolutoria que garantiza el precio aplazado, el interés ordinario y un año de intereses de demora al tipo pactado. Solución: - Compraventa: Transmisión sujeta y exenta de IVA, por lo que queda sujeta a TPO salvo renuncia a exención. - Condición resolutoria: dado que el comprador es empresario o profesional, la constitución de la condición resolutoria estará sujeta y no exenta a la cuota gradual de AJD, siendo sujeto pasivo la sociedad mercantil, la base imponible 7.800 (6.000+600+1.200) y el tipo impositivo el 1,5 % |

22. ¿Cómo tributan las transmisiones de vehículos?

Los vehículos son bienes muebles, y por tanto, tributarán al tipo del 4%, siendo la base imponible el valor del bien transmitido.

No obstante, las transmisiones onerosas por actos inter vivos de automóviles tipo turismo, todoterrenos, motocicletas y demás vehículos con más de doce años de antigüedad les serán de aplicación las siguientes cuotas:

a) cilindrada igual o inferior a 1.000 centímetros cúbicos: cuota de cero euros.

Los sujetos pasivos del impuesto no quedarán obligados a presentar la autoliquidación correspondiente respecto de las transmisiones objeto de este tipo de gravamen específico.

b) cilindrada superior a 1.000 centímetros cúbicos e inferior o igual a 1.500 centímetros cúbicos: cuota fija de 30 euros.

c) cilindrada superior a 1.500 centímetros cúbicos e inferior o igual a 2.000 centímetros cúbicos: cuota fija de 50 euros.

d) Cilindrada superior a 2.000 centímetros cúbicos: cuota fija de 75 euros.

Importante: Los contribuyentes podrán declarar la transmisión de vehículos a través del formulario del modelo 620 que puede encontrar aquí.

Puede encontrar más información sobre las transmisiones de vehículos aquí.

23. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 3% para el caso de jóvenes del Impuesto de Transmisiones Patrimoniales Onerosas?

- Dicha vivienda debe ser habitada de manera efectiva y con carácter permanente por el contribuyente, en un plazo de doce meses, contados a partir de la fecha de adquisición.

- Dicha vivienda tiene que constituir la residencia del contribuyente durante un plazo continuado de, al menos, tres años.

24. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 3% para el caso de personas con discapacidad del Impuesto de Transmisiones Patrimoniales Onerosas?

- Dicha vivienda debe ser habitada de manera efectiva y con carácter permanente por el contribuyente, en un plazo de doce meses, contados a partir de la fecha de adquisición.

- Dicha vivienda tiene que constituir la residencia del contribuyente durante un plazo continuado de, al menos, tres años.

25. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 3% para el caso de familia numerosa del Impuesto de Transmisiones Patrimoniales Onerosas?

- Dicha vivienda debe ser habitada de manera efectiva y con carácter permanente por el contribuyente, en un plazo de doce meses, contados a partir de la fecha de adquisición.

- Dicha vivienda tiene que constituir la residencia del contribuyente durante un plazo continuado de, al menos, tres años.

- Que la anterior vivienda habitual sea objeto de venta en firme dentro del plazo comprendido entre los dos años anteriores y los dos años posteriores a la fecha de adquisición.

- Que la superficie útil de la vivienda adquirida sea superior en más de un 10 por 100 a la superficie útil de la anterior vivienda habitual de la familia.

26. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 0,1% para el caso de jóvenes de la modalidad de Actos Jurídicos Documentados del Impuesto de Transmisiones Patrimoniales Onerosas?

- Dicha vivienda debe ser habitada de manera efectiva y con carácter permanente por el contribuyente, en un plazo de doce meses, contados a partir de la fecha de adquisición.

- Dicha vivienda tiene que constituir la residencia del contribuyente durante un plazo continuado de, al menos, tres años.

27. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 0,1% para el caso de personas con discapacidad de la modalidad de Actos Jurídicos Documentados del Impuesto de Transmisiones Patrimoniales Onerosas?

- Dicha vivienda debe ser habitada de manera efectiva y con carácter permanente por el contribuyente, en un plazo de doce meses, contados a partir de la fecha de adquisición.

- Dicha vivienda tiene que constituir la residencia del contribuyente durante un plazo continuado de, al menos, tres años.

28. ¿Qué requisitos debo cumplir para poder aplicarme el tipo reducido del 0,1% para el caso de familia numerosa de la modalidad de Actos Jurídicos Documentados del Impuesto de Transmisiones Patrimoniales Onerosas?

- Dicha vivienda debe ser habitada de manera efectiva y con carácter permanente por el contribuyente, en un plazo de doce meses, contados a partir de la fecha de adquisición.

- Dicha vivienda tiene que constituir la residencia del contribuyente durante un plazo continuado de, al menos, tres años.

- Que la anterior vivienda habitual sea objeto de venta en firme dentro del plazo comprendido entre los dos años anteriores y los dos años posteriores a la fecha de adquisición.

- Que la superficie útil de la vivienda adquirida sea superior en más de un 10 por 100 a la superficie útil de la anterior vivienda habitual de la familia.