Preguntas frecuentes SUCESIONES

- 1. ¿Qué grava el Impuesto de Sucesiones?

- 2. ¿Quiénes están obligados a presentar la declaración de este Impuesto?

- 3. ¿Cuándo se presenta la autoliquidación del ISD en la ATRM?

- 4. ¿Cuál es el plazo de presentación del impuesto?

- 5. ¿Puedo pedir prórroga del plazo de presentación?

- 6. ¿En qué supuestos se suspende el plazo de presentación?

- 7. ¿Cómo puedo realizar el pago del impuesto?

- 8. ¿Puede realizar el pago del Impuesto con cargo a los bienes de la herencia?

- 9. ¿En qué modelo se autoliquida el impuesto?

- 10. ¿Cuáles son las formas de presentación?

- 11. ¿Qué documentación debo aportar junto al modelo 650?

- 12. ¿Qué deudas son deducibles en el Impuesto sobre Sucesiones?

- 13. ¿Qué gastos son deducibles en el Impuesto de Sucesiones?

- 14. ¿Qué cargas son deducibles en el Impuesto de Sucesiones?

- 15. ¿Qué tarifa se aplica en el Impuesto sobre Sucesiones?

- 16. ¿Cuáles son los coeficientes que se aplican a la cuota íntegra, en función del patrimonio preexistente del contribuyente y del Grupo en el que figure incluido?

- 17. ¿Cuáles son las reducciones que se aplican en función del parentesco con el fallecido?

- 18. ¿Existe alguna reducción por la percepción de seguros de vida en la modalidad de sucesiones?

- 19. ¿Existe alguna reducción por minusvalía en el Impuesto sobre Sucesiones?

- 20. ¿Al adquirir, por herencia, la vivienda habitual del fallecido, existe alguna reducción?

- 21. ¿Existe alguna deducción autonómica en la cuota?

- 22. ¿Existe alguna reducción autonómica aplicable a empresas o negocios situados en la CARM?

- 23. ¿Cuál es la normativa aplicable en la liquidación del Impuesto sobre Sucesiones?

- 24. ¿Qué ocurre con las parejas de hecho a efectos del Impuesto de Sucesiones?

- 25. ¿Puedo aplazar o fraccionar la deuda resultante del Impuesto?

- 26. ¿Dónde puedo consultar el resto de beneficios fiscales aplicables en materia del Impuesto de Sucesiones?

- 27. ¿Qué ocurre cuando se eleva a escritura pública después de liquidar el Impuesto con Documento privado?

- 28. ¿Cómo tributa la renuncia pura y simple y la renuncia a favor de persona determinada?

- 29. ¿Cómo tributa la renuncia a una herencia prescrita?

- 30. ¿Cómo tributa el derecho a aceptar o repudiar la herencia, (ius delationis)?

1. ¿Qué grava el Impuesto de Sucesiones?

El Impuesto sobre Sucesiones grava los incrementos de patrimonio obtenidos por personas físicas por herencia, legado y cualquier otro título sucesorio, así como la percepción de cantidades por los beneficiarios de seguros sobre la vida, cuando el contratante sea persona distinta del beneficiario.

Los incrementos de patrimonio indicados en el párrafo anterior obtenidos por personas jurídicas, no están sujetos a este Impuesto.

2. ¿Quiénes están obligados a presentar la declaración de este Impuesto?

- a) En las adquisiciones mortis causa, el heredero o legatario.

- b) En los seguros sobre la vida, el beneficiario.

3. ¿Cuándo se presenta la autoliquidación del ISD en la ATRM?

La presentación de la autoliquidación del impuesto sólo será válida si se realiza en la Comunidad Autónoma competente.

Atendiendo a las reglas contenidas en el artículo 32 de la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, existen los siguientes puntos de conexión:

La competencia territorial y la normativa de aplicación será de la Comunidad Autónoma en la que el causante haya permanecido el mayor número de días del periodo de los cinco años inmediatos anteriores, contados de fecha a fecha en que finalice el día anterior al del devengo del hecho imponible en el Impuesto sobre Sucesiones es decir, si la fecha de fallecimiento es el 17 de febrero de 2020, los cinco años inmediatos anteriores se contabilizan desde el día 16 de febrero de 2015 hasta el 16 de febrero de 2020. Si en este periodo de tiempo el causante hubiera residido un mayor número de días en la Región de Murcia, será competente para la gestión del impuesto la Agencia Tributaria de la Región de Murcia.

La normativa establece además que se considerará, salvo prueba en contrario, que una persona física permanece en el territorio de una Comunidad Autónoma cuando en su territorio se encuentre su vivienda habitual, definida conforme a lo dispuesto en la normativa reguladora del Impuesto sobre la Renta de las Personas Físicas.

Si el causante no hubiese tenido residencia habitual en España la presentación deberá realizarse en la Oficina Nacional de Gestión Tributaria de la AEAT. Del mismo modo, la presentación se hará en la AEAT cuando el sujeto pasivo del Impuesto no tuviera su residencia habitual en España."

4. ¿Cuál es el plazo de presentación del impuesto?

El plazo de presentación cuando se trate de adquisiciones por causa de muerte, incluidas las de los beneficiarios de contratos de seguro de vida, es de seis meses, contados desde el día del fallecimiento del causante o desde aquel en que adquiera firmeza la declaración de fallecimiento, es decir, desde que se produce el devengo del impuesto.

5. ¿Puedo pedir prórroga del plazo de presentación?

La oficina competente para la recepción de los documentos o declaraciones podrá otorgar prórroga para la presentación de los documentos o declaraciones, por un plazo de seis meses.

La solicitud de prórroga ha de presentarse dentro de los cinco primeros meses del plazo inicial para la presentación de la autoliquidación del Impuesto.

Transcurrido un mes desde la presentación de la solicitud sin que se hubiese notificado acuerdo, se entenderá concedida la prórroga.

En caso de denegación de la prórroga solicitada, el plazo de presentación se entenderá ampliado en los días transcurridos desde el siguiente al de la presentación de la solicitud hasta el de notificación del acuerdo denegatorio. Si como consecuencia de esta ampliación, la presentación tuviera lugar después de transcurridos seis meses desde el devengo del Impuesto, el sujeto pasivo deberá abonar intereses de demora por los días transcurridos desde la terminación del plazo de seis meses.

A continuación se acompaña el modelo de solicitud de prórroga del Impuesto:

SOLICITUD DE PRORROGA DE LOS PLAZOS DE PRESENTACION DEL IMPUESTO SOBRE SUCESIONES.pdf (carm.es)

Dicha solicitud se puede registrar en cualquiera de las oficinas de la ATRM debiendo contar para ello con una cita previa que podrá obtener en el siguiente enlace https://citaprevia-atrm.carm.es.

Asimismo, podrá realizar de forma telemática la presentación de la solicitud de prórroga a través del siguiente enlace de nuestra sede electrónica:

6. ¿En qué supuestos se suspende el plazo de presentación?

Los plazos de presentación se suspenderán únicamente por litigio o juicio voluntario de testamentaria. La suspensión durará hasta que sea firme la resolución definitiva que ponga término al procedimiento judicial.

Si se promoviera con posterioridad a la expiración del plazo de presentación o del de la prórroga que se hubiese concedido sin que el documento o la declaración hubiesen sido presentados, la Administración requerirá la presentación pero podrá suspender la liquidación hasta que recaiga resolución firme, sin perjuicio de las sanciones que, en su caso, procedan.

7. ¿Cómo puedo realizar el pago del impuesto?

Con el modelo de autoliquidación debidamente cumplimentado y con la carta de pago correspondiente se podrá realizar el pago en las entidades financieras colaboradoras, así como a través de la banca on-line o cajeros electrónicos. Para más información pulse aquí.

También podrá realizar el pago de deudas a favor de la Comunidad Autónoma de la Región de Murcia o de la Agencia Tributaria de la Región de Murcia a través de TPV-Virtual mediante tarjeta de crédito o débito expedida por cualquiera de las siguientes entidades emisoras: Visa o MasterCard.

Por último, el pago de las deudas cuya competencia recaudatoria corresponde a la ATRM pueden ser satisfechas a través de teléfono gratuito 900 878 830. Desde aquí se le solicitarán los datos mínimos para realizar el pago como son: la clave de ingreso que la Agencia emite en todos sus documentos de pago, así como el número de identificación fiscal (NIF) del titular del tributo, el importe a ingresar y el número de teléfono móvil. En ese momento el operador de la Agencia pedirá al ciudadano que cuelgue el teléfono para que el sistema de pagos pueda contactar con él.

El sistema de pagos realizará una llamada al ciudadano, quien escuchará una locución informativa sobre el proceso de pago y le pedirá que introduzca los datos de su tarjeta bancaria con el teclado de su móvil. En ese momento se realiza el pago y, una vez terminado, el ciudadano recibirá un SMS al mismo número de móvil con el justificante del pago.

8. ¿Puede realizar el pago del Impuesto con cargo a los bienes de la herencia?

Si desea efectuar el pago con cargo a alguna de las cuentas/valores/seguros sobre la vida que se incluyen en la herencia, puede solicitarlo a través del procedimiento 1470 de la Sede electrónica (Sede electrónica de la Administración Pública de la C.A.R.M. - Autorización para el pago del Impuesto de Sucesiones con Bienes de la Masa Hereditaria (carm.es)), o bien personándose en alguna de las oficinas de la ATRM, debiendo contar para ello con una cita previa que podrá obtener en el siguiente enlace https://citaprevia-atrm.carm.es.

En el siguiente enlace podrá obtener el modelo de solicitud para realizar el pago con cargo a los bienes de la herencia Solicitud de autorización liberación de saldos.PDF (carm.es).

Requisitos de solicitud o iniciación

Una vez autoliquidado el impuesto y determinada la cuota que resulta a pagar, se puede solicitar autorización del pago del Impuesto de Sucesiones con bienes de la herencia.

La solicitud se debe formalizar con carácter previo a la presentación de la declaración-autoliquidación, siendo requisito necesario que la cuenta corriente o de ahorro, fondo de inversión o valores con los que se pretenda pagar el impuesto se adjudique al solicitante o solicitantes.

Si la deuda procede de una liquidación girada por la Administración, la solicitud se presentará dentro de los ocho días siguientes a la notificación de la citada liquidación.

En ambos supuestos, se requiere que la solicitud esté suscrita por todos los herederos.

Requisitos posteriores

Una vez recibida la autorización solicitada, el interesado deberá hacerla llegar a la entidad correspondiente para que libre el correspondiente talón a nombre de la Comunidad Autónoma de la Región de Murcia por el exacto importe de las autoliquidaciones o, en su caso, de las liquidaciones giradas por la Administración.

9. ¿En qué modelo se autoliquida el impuesto?

Modelo 650. Impuesto sobre Sucesiones y Donaciones. Adquisiciones «mortis causa»

10. ¿Cuáles son las formas de presentación?

Para facilitar la confección de los modelos tributarios, el contribuyente puede acudir personalmente, una vez obtenida su cita previa, en el horario de atención al contribuyente a las dependencias de la Agencia Tributaria de la Región de Murcia en Abanilla, Abarán, Águilas, Beniel, Bullas, Caravaca, Cartagena, Cehegín, Cieza, Fuente Álamo, Jumilla, La Unión, Librilla, Lorca, Los Alcázares, Mazarrón, Molina de Segura, Mula, Murcia, Pliego, San Pedro del Pinatar, Torre Pacheco y Yecla.

Puede consultar la dirección de las distintas oficinas de la Agencia Tributaria de la Región de Murcia pinchando aquí.

Asimismo, se podrá presentar el modelo 650 de forma telemática, en el caso de colaboradores, a través del Programa de Ayuda PACO.

Por lo que se refiere a la documentación necesaria para liquidar el impuesto, puede obtenerla aquí.

11. ¿Qué documentación debo aportar junto al modelo 650?

Puede obtener una relación completa de la documentación a presentar para la presentación del impuesto aquí.

12. ¿Qué deudas son deducibles en el Impuesto sobre Sucesiones?

Podrán deducirse con carácter general las deudas que dejare contraídas el causante de la sucesión siempre que su existencia se acredite por documento público o por documento privado que reúna los requisitos del artículo 1.227 del Código Civil o se justifique de otro modo la existencia de aquélla.

No obstante, no tendrán el carácter de deducibles las deudas dejadas a favor de los herederos o de los legatarios de parte alícuota y de los cónyuges, ascendientes, descendientes o hermanos de aquéllos aunque renuncien a la herencia.

13. ¿Qué gastos son deducibles en el Impuesto de Sucesiones?

- Los gastos que cuando la testamentaría o abintestato adquieran carácter litigioso se ocasionen en el litigio en interés común de todos los herederos por su representación legítima de dichas testamentarías o abintestatos, excepto los de administración del caudal relicto.

- Los gastos de última enfermedad, entierro y funeral, siempre que se justifiquen.

Los gastos de entierro y funeral deberán guardar la debida proporción con el caudal hereditario conforme a los usos y costumbres de la localidad.

14. ¿Qué cargas son deducibles en el Impuesto de Sucesiones?

Del valor de los bienes, únicamente serán deducibles las cargas o gravámenes de naturaleza perpetua, temporal o redimibles que aparezcan directamente establecidos sobre los mismos y disminuyan realmente su valor, como los censos y las pensiones, sin que merezcan tal consideración las cargas que constituyan obligación personal del adquirente ni las que, como las hipotecas, no suponen disminución del valor de lo transmitido, sin perjuicio de que puedan ser consideradas deudas deducibles.

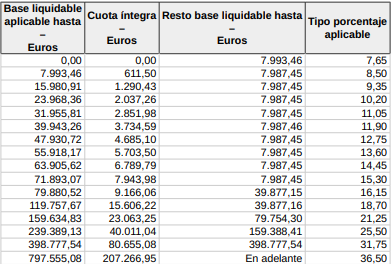

15. ¿Qué tarifa se aplica en el Impuesto sobre Sucesiones?

La CARM ha regulado la tarifa aplicable del ISD en el artículo 5 del Decreto Legislativo 1/2010, 5 noviembre, por el que se aprueba el Texto Refundido de las disposiciones legales vigentes en la Región de Murcia en materia de tributos cedidos.

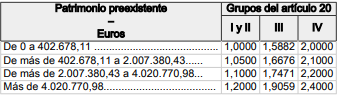

16. ¿Cuáles son los coeficientes que se aplican a la cuota íntegra, en función del patrimonio preexistente del contribuyente y del Grupo en el que figure incluido?

17. ¿Cuáles son las reducciones que se aplican en función del parentesco con el fallecido?

- Grupo I. Adquisiciones por descendientes y adoptados menores de veintiún años: 15.956,87 euros, más 3.990,72 euros por cada año menos de veintiuno que tenga el causahabiente, sin que la reducción pueda exceder de 47.858,59 euros.

- Grupo II. Adquisiciones por descendientes y adoptados mayores de veintiún o más años, cónyuges, ascendientes y adoptantes: 15.956,87 euros.

- Grupo III. Adquisiciones por colaterales de segundo y tercer grado, ascendientes y descendientes por afinidad: 7.993,46 euros.

- Grupo IV. En las adquisiciones por colaterales de cuarto grado, grados más distantes y extraños, no habrá lugar a reducción.

18. ¿Existe alguna reducción por la percepción de seguros de vida en la modalidad de sucesiones?

Con independencia de las reducciones anteriores, se aplicará una reducción del 100 por 100 con un límite de 9.195,49 euros, a las cantidades percibidas por los beneficiarios de contratos de seguros sobre la vida, cuando su parentesco con el contratante fallecido sea el de cónyuge, ascendiente, descendiente, adoptante o adoptado.

NOTA: Lo dispuesto anteriormente resulta de aplicación a los seguros contratados con posterioridad al 1 de enero de 1987. Para los anteriores a esta fecha resulta de aplicación lo dispuesto en la disposición transitoria 4ª LISD.

19. ¿Existe alguna reducción por minusvalía en el Impuesto sobre Sucesiones?

Se aplicará, además de las que pudieran corresponder en función del grado de parentesco con el causante, una reducción de 47.858,59 euros a las personas que tengan la consideración legal de minusválidos, con un grado de discapacidad igual o superior al 33 por 100 e inferior al 65 por 100; la reducción será de 150.253,03 euros para aquellas personas que acrediten un grado de minusvalía igual o superior al 65 por 100.

20. ¿Al adquirir, por herencia, la vivienda habitual del fallecido, existe alguna reducción?

Gozarán de una reducción del 95 por 100 en la base imponible, con el límite de 122.606,47 euros para cada sujeto pasivo, las adquisiciones mortis causa de la vivienda habitual de la persona fallecida, siempre que los causahabientes sean cónyuge, ascendientes o descendientes de aquél, o bien pariente colateral mayor de 65 años que hubiese convivido con el causante durante los 2 años anteriores al fallecimiento y mantengan la adquisición durante los 10 años siguientes al fallecimiento del causante.

No se exigirá el requisito de la permanencia en el supuesto de fallecimiento del adquirente dentro del plazo señalado.

21. ¿Existe alguna deducción autonómica en la cuota?

Sobre la cuota tributaria resultante de aplicar el coeficiente que en su caso corresponda, los sujetos pasivos incluidos en los grupos I y II tendrán derecho a aplicar una bonificación del 99% de la cuota del impuesto, en las adquisiciones mortis causa por sujetos pasivos incluidos en los grupos I y II del artículo 20.2.a) de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, después de aplicar las deducciones estatales y autonómicas que, en su caso, procedan.

22. ¿Existe alguna reducción autonómica aplicable a empresas o negocios situados en la CARM?

- a) Será aplicable a empresas individuales, negocios profesionales y entidades con domicilio fiscal y social en la Comunidad Autónoma de la Región de Murcia.

- b) Que la participación del causante en la entidad sea al menos del 5% de forma individual, o del 20% conjuntamente con su cónyuge, ascendientes, descendientes o colaterales hasta el cuarto grado, por consanguinidad, afinidad o adopción.

- c) Que se mantenga la inversión en los mismos activos o similares, por un período de cinco años. No se considerará incumplimiento de los plazos de posesión ni del requisito del mantenimiento de los plazos de posesión ni del requisito del mantenimiento si se transmiten los bienes derechos y se reinvierten en otros de análoga naturaleza con destino empresarial. El adquiriente no podrá realizar actos de disposición y operaciones societarias que directa o indirectamente puedan dar lugar a una minoración sustancial del valor de la adquisición.

- d) Que se mantenga el domicilio fiscal y social de la empresa, negocio o entidad en el territorio de la Comunidad Autónoma de la Región de Murcia durante los cinco años siguientes al fallecimiento del causante

- e) Que los adquirentes que se adjudiquen la empresa individual, el negocio profesional o las participaciones en entidades estén incluidos en los grupos I, II y III, así como en el grupo IV hasta colaterales de cuarto grado.

23. ¿Cuál es la normativa aplicable en la liquidación del Impuesto sobre Sucesiones?

- Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones

- Real Decreto 1629/1991, de 8 de noviembre, por el que se aprueba el Reglamento del Impuesto sobre Sucesiones y Donaciones

- Decreto Legislativo 1/2010, 5 noviembre por el que se aprueba el Texto Refundido de disposiciones legales vigentes en la Región de Murcia en materia de tributos cedidos.

24. ¿Qué ocurre con las parejas de hecho a efectos del Impuesto de Sucesiones?

Con efectos desde el 01/01/2019 las parejas de hecho acreditadas de acuerdo con lo establecido en la normativa autonómica que las regula (Ley 7/2018, de 3 de julio, de Parejas de Hecho de la Comunidad Autónoma de la Región de Murcia) se equiparan a los cónyuges, siéndoles de aplicación los siguientes elementos del impuesto, en la modalidad de donaciones:

- Las reducciones en la base imponible y bonificaciones en la cuota previstas en el presente artículo. Asimismo, en las reducciones autonómicas la equiparación será también aplicable a efectos de la determinación de la participación del causante en el capital de la entidad de forma conjunta con el grupo de parentesco, con independencia del miembro de dicho grupo que resulte beneficiario de la reducción.

- Las reducciones en la base imponible previstas en el artículo 20 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones.

- Los coeficientes multiplicadores regulados en el artículo 22 de dicha Ley.

A efectos de la aplicación de los beneficios fiscales para las parejas de hecho en el Impuesto sobre Sucesiones y Donaciones, se permite la acreditación mediante la inscripción en registros de otras Administraciones Públicas de Estados miembros de la Unión Europea o de Estados integrantes del Espacio Económico Europeo.

25. ¿Puedo aplazar o fraccionar la deuda resultante del Impuesto?

La solicitud del aplazamiento o fraccionamiento podrá realizarse, en periodo voluntario, antes de que finalice el plazo de presentación de la autoliquidación del Impuesto (6 meses desde el devengo del Impuesto). También podrá ser presentada en periodo ejecutivo, con carácter previo a la notificación del acuerdo de enajenación de bienes.

- A través de la SEDE ELECTRÓNICA de la Administración Pública de la Comunidad Autónoma de la Región de Murcia (https://sede.carm.es), utilizando los sistemas de firma admitidos. La presentación por medios electrónicos es la única posible si, de acuerdo con la normativa vigente (véase apartado relativo a “obligados a utilizar medios electrónicos) usted se encuentra obligado a relacionarse con la Administración Pública a través de dichos medios. A estos efectos se le informa que la denominación y código de procedimiento que debe utilizar es el 1766 Aplazamiento o fraccionamiento de deudas gestionadas por la Agencia Tributaria de la Región de Murcia.

- De manera presencial, mediante cita previa, personándose en cualquiera de oficinas de la Agencia Tributaria de la Región de Murcia. Para solicitar cita previa pinche aquí.

Con carácter general, dicho aplazamiento o fraccionamiento deberá ir acompañado de la aportación de una garantía, salvo que la cuantía de la deuda total sea igual o inferior a la cantidad de 50.000 euros.

26. ¿Dónde puedo consultar el resto de beneficios fiscales aplicables en materia del Impuesto de Sucesiones?

Puede consultar los beneficios fiscales del Impuesto aquí.

27. ¿Qué ocurre cuando se eleva a escritura pública después de liquidar el Impuesto con Documento privado?

En aquellos casos en que se haya liquidado el Impuesto sobre Sucesiones y Donaciones (Modelo 650) con Documento o Inventario privado de bienes, y, posteriormente, se otorgue Escritura Pública de Aceptación de Herencia, será necesario presentar una nueva autoliquidación para obtener la diligencia o Certificación acreditativa de la presentación y pago del impuesto, referida al documento notarial (Notario, fecha otorgamiento, Nº protocolo).

En esta nueva autoliquidación deberá consignar todos los bienes y derechos incluidos en el documento público y determinar el importe a pagar.

En principio, no resultará ninguna diferencia a ingresar, salvo que los bienes o su valoración no coincidan con los declarados en el documento privado.

No olvide incluir el número de justificante y la cuota ingresada en la autoliquidación anterior.

28. ¿Cómo tributa la renuncia pura y simple y la renuncia a favor de persona determinada?

Dependiendo de como se formalice la renuncia las implicaciones fiscales son las siguientes:

- Repudiación o renuncia pura, simple y gratuita: los beneficiarios tributarán por la parte repudiada o renunciada, aplicando el coeficiente correspondiente. En cuanto al parentesco con el causante, se tendrá en cuenta el del renunciante o el del que repudia cuando tenga señalado un coeficiente superior al que corresponda al beneficiario. Si el beneficiario de la renuncia recibiese directamente otros bienes del causante, esto solo se aplicará cuando la suma de las liquidaciones practicadas por las adquisiciones de ambos grupos de bienes sea superior a la girada por el valor de todos (en este caso aplicando el grado de parentesco del beneficiario con el causante).

- En la renuncia a favor de persona determinada el Impuesto sobre Sucesiones se le exigirá al renunciante por la cuota hereditaria a la que renuncia y además se liquidará el impuesto sobre Donaciones al beneficiario de dicha renuncia.

- En la renuncia a la herencia realizada después de prescrito el impuesto se liquidará el Impuesto sobre Donaciones a los beneficiarios de dicha renuncia.

29. ¿Cómo tributa la renuncia a una herencia prescrita?

Por la renuncia a la herencia realizada después de prescrito el impuesto: se liquidará el impuesto sobre Donaciones a los beneficiarios de dicha renuncia.

30. ¿Cómo tributa el derecho a aceptar o repudiar la herencia, (ius delationis)?

El "ius delationis" es el derecho que tienen los herederos de un causante de aceptar o repudiar la herencia. Puede suceder que alguno de los llamados a suceder fallezca antes de aceptar o repudiar la herencia. En tal caso, el fallecido todavía no era heredero del causante, pues tal condición se adquiere con la aceptación de la herencia, pero como tampoco la había repudiado permanecía vigente el derecho del fallecido a aceptar la herencia (ius delationis), derecho que es transmisible a sus herederos (ius transmissionis), tal como dispone el artículo 1006 del Código Civil "Por muerte del heredero sin aceptar ni repudiar la herencia pasará a los suyos el mismo derecho que él tenía". De acuerdo con el precepto transcrito, lo que se transmite es el llamado ius delationis, esto es, el derecho del nuevo heredero a aceptar o repudiar la herencia del primer causante, de forma que si la acepta se convertirá en heredero directo de dicho primer causante y deberá liquidar el Impuesto sobre Sucesiones por esa herencia.

Lógicamente, para ello, deberá aceptar la herencia del segundo causante, pues solo siendo heredero de este, adquirirá el ius delationis, herencia por la que también deberá liquidar el Impuesto sobre Sucesiones, pero de forma separada.

Aceptada la herencia del segundo causante, se producirán los siguientes efectos para el heredero:

- Se convertirá en heredero directo del primer causante. Deberá liquidar el Impuesto sobre Sucesiones y Donaciones correspondiente al primer fallecimiento como consecuencia de la adquisición del ius delationis.

- Deberá liquidar el Impuesto sobre Sucesiones y Donaciones correspondiente al segundo causante teniendo en cuenta los bienes y derechos dejados a su fallecimiento sin incluir otra vez los del primer causante.

- Si, por el contrario, una vez aceptada la primera herencia y, antes de la adjudicación de los bienes, fallece uno de los herederos y los bienes de esa herencia se adjudican a los herederos del segundo causante, habrá dos transmisiones, una del primer causante al segundo causante y una segunda de este causante a sus herederos, que englobaría todos los bienes y derechos del segundo fallecido e incluiría los adquiridos mortis causa por la herencia del primer fallecido.